AI持续冲高我的基金却还没赚钱该怎么办呢?

从春节后开始算起,这是本轮由ChatGPT所引爆,以AI为核心的TMT板块行情启动的第80天,再往前,行情的启动又能追溯到二十大提出的“安全与发展并重”。

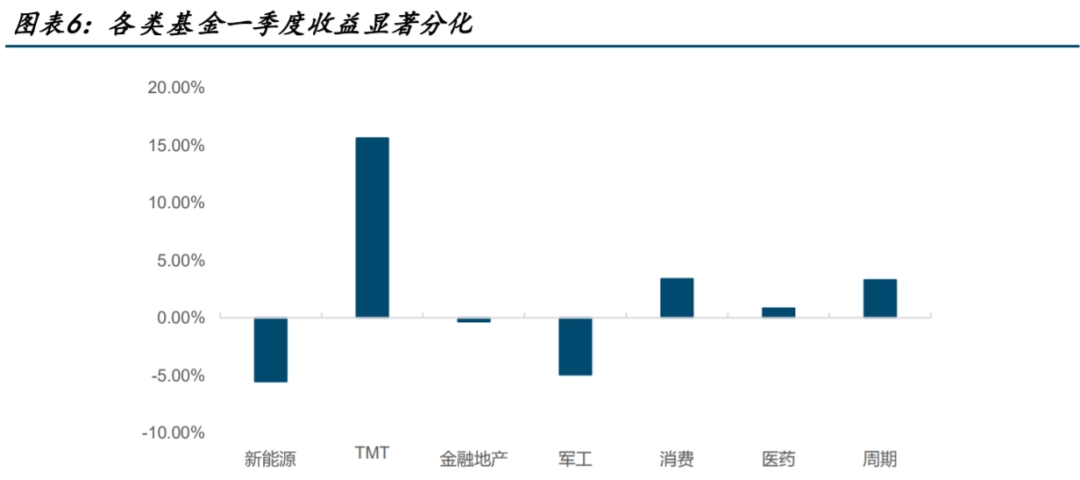

如果去看各类基金一季度的收益表现,会发现:2022年末重仓TMT的基金业绩占据显著优势,收益率中位数达到15.61%,重仓消费、周期、医药的基金尚能实现正收益,而重仓新能源、军工等赛道的基金,“冰火两重天”。

有人说:第四次工业革命,已经在A股轰轰烈烈的完成了。更夸张一点的段子也有:AI背后的真实含义就是:All In,死了都要AI。

面对持续冲高的ai相关板块,到底还能不能追?手里还没赚到钱的基金基金又该怎么办?要不要换!接着看,挖掘基带你好好捋一捋~

1、AI持续冲高,我还能不能追?

由AI所引爆的TMT板块无疑是当下二级市场的“网红”,是我们通常所说的热点行业、主题投资。

对于散户投资者而言,在判断能不能追热点行业上车之前,挖掘基认为首先需要想明白你的投资期限,因为短期市场和中长期市场的影响因素不同,所需要的考虑的因素不同,自然最佳操作策略也不一样。

如果已经确定打算投入的这笔钱在短期内另有他用,比如三个月,那么就需要考虑清楚短期市场的影响因素。

如果目前并未明确资金的其他用途,那么你可以按照中长期投资来安排,比如两年,同时设置一定的收益心理预期目标,达到后也可根据市场情况提前止盈。

因而我们从长短期来分别对市场进行分析,短期市场是由什么所决定的呢?

形象点说,短期市场是一台投票机,是市场参与者买卖价格的结果,就像是一群人在“投票”,比拼的是对情绪的感知、对人性的把控以及运气,有“利多”或“利空”,市场应声而上或应声而下,都体现了这种“投票”结果,主要交易的是“别人的心”。

那么短期AI相关板块表现怎么看呢?

其一,估值层面,伴随着持续的上涨,传媒、计算机等板块估值已经修复到了近些年来的较高位水平,出现了一些过热的迹象,而通信、电子估值分位相对较为合理。

其二,交易拥挤度层面,TMT部分板块成交额占比已经持续超过90%的历史分位,高涨的市场情绪、不断涌入的资金带来板块的上涨,同时也聚集了调整的风险。

历史上,成交额占比的分位数超过90%的情况,白酒、电力设备及新能源、电子达到16次,通信20次,计算机13次,传媒12次,当这种高交易拥挤度出现的时候,平均可持续一个月左右,但是在这期间,超额收益的胜率将会大幅下降。

因此,对于TMT板块的短期投资我们必须保留一份清醒,特别是对于资金期限较短的投资者而言,要警惕追高风险,关注板块内部“高低切换”,回避纯题材的炒作,寻找真正受益、有业绩支撑的方向。

但是中长期市场是一台称重机,不会离其价值太远,它有多少价值,就有多少重量,主要交易的是“自己的心”,因而只要判断个股、板块的真实价值,按照自己的标准买入即可。

那么中长期AI相关板块表现怎么看呢?

其一,从TMT的产业趋势来看,一边是海外AI产业发展超预期,另一边是当前对于数字经济的政策支持堪比“碳中和”。

从技术突破来看,从ChatGPT的横空出世,到微软、谷歌、百度系AI大模型的发布和不断升级优化,再到英伟达带来的AI算力增强,人工智能再临风口,AI产业正迎来颠覆性变革。

从政策支持来看,全球正处于“百年未有之大变局”,内部战略强调“自立自强”,在我国经济从高速发展转向高质量发展的关键阶段,数字经济已经上升到“数字中国”的高度,成为推动转型升级、促进经济增长的“新引擎”。

其二,此前TMT 行业受到“疫情下政府采购减少+电子周期下行+部分行业政策压制”的多重不利因素冲击,业绩持续走弱,而随着上述不利因素逐步缓解与逆转,需求拐点的出现使得行业业绩有望景气改善,回归上行区间,支撑未来行情的演绎。

因而当下我们建议散户投资者不妨拉长投资期限,逢跌分批买入。如果买入后板块继续上涨,那皆大欢喜,记得合理止盈;如果行业出现回调,趁机捡点便宜筹码,心理压力也不大,等着反弹,这是一种能够提高我们投资容错率和安全边际的方式。

2、手中的非AI基金怎么办,要换吗?

所以手里的非AI基金要换吗?有人说:AI那桌开席吃得正欢,我也想去,但怕一去,就被喊“买单”。这样的担心并非全无道理,“排队魔咒”在不少投资者的持基过程中应验。

某只基金涨势喜人,你全仓买入然而,买入后就开始震荡,然后大跌你内心不甘,持有观望,谁知跌跌不休你的心理防线崩塌,割肉离场结果你刚走,它又开始上涨。

“魔咒”背后还能找到数据的支撑。华安证券曾经测算过2010年-2021年每年业绩前10%的权益基金在下一年的业绩概率,如下图所示,这个分布毫无规律,落到后20%的概率和继续排在前20%的概率几乎相当,追热点、买冠军,并不一定能为我们带来超额收益。

说到这里,你或许有切身体会。19、20年的两年牛市吸引了大批新基民进入市场,白酒、医药的信众有一大波,新能源的拥趸又有一大波,但是其实很多基民在行情初期未知未觉,在行情中期犹疑观望,直到难赚钱的鱼尾阶段到来才下决心正式入场。

而此时经过前期上涨板块很可能已经高估甚至出现泡沫,一致性的贪婪会使得弹簧难有继续延展的空间,只能向反方向回归。“树木不会长到天上去,也很少有东西会归零”,但这个道理似乎并没有被大多数人认知。错误的入场以及后来过早的卖出共同带来了一段不悦的投资体验。

价格昂贵的时候,往往是人们关注的时候,很多后来者不得不为这种群体性热情支付高昂的溢价;相反在无人问津时的布局却往往能得到意料之外的回报。某类资产最有吸引力的时候,常常是人们视而不见,甚至试图回避它的时候。

回到当下,我们需要思索:

新能源没有机会了吗?“碳达峰、碳中和”目标没有变化,切入新能源产业链的战略关切没有变化,渗透率也没有到达一个成熟的空间,逻辑依旧具有确定性。

大消费没有机会了吗?扩内需、促消费仍是实现周期复苏的必要抓手,增速触及十年新高的超额储蓄必也将会在未来释放,长坡厚雪的故事并未在两年前终结。

风口轮流转,只要逻辑没有根本性的颠覆,都有望等到惊艳全场的时候。“均值回归”是投资中逃不开的四个字,市场总会从周期的极端最高点或者极端最低点回归运行中枢,周而复始。

话说回来,放平心态,当下持仓仍在亏损的你并非是一个人在战斗。这两年新入场的基民至今持仓亏损的可以说绝不是少数,这主要是由市场的贝塔所决定的。

或许我们没能在最好的时候入场,不幸经历了21年市场风格突变和22年的市场震荡下跌,但是数据可见,只要拉长时间,即便在牛市尾声入场,也能够在新一轮的周期中获得满意的回报。

我们都该满怀希望。海通证券认为,股市周期看,当前A股已半年未创新低,意味着熊转牛已确认。而历次进入新周期后A股的2~3年里往往能够收获较好的表现。

“水大鱼大”,在新的周期里,每一只基金都有望跟随市场的贝塔力创净值的新高,用行情软件中的一道道红光馈赠那些在无人问津时坚持、坚定、坚守的持有人!

-

最新内容

-