银行拓宽绿色金融赛道

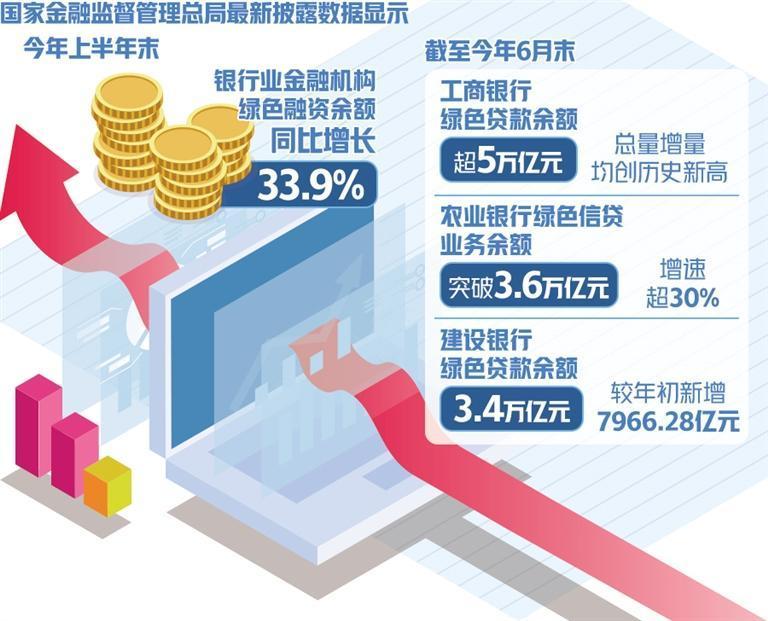

绿色融资上半年保持了快速发展态势。国家金融监督管理总局最新披露数据显示,今年上半年,银行业金融机构绿色融资余额同比增长33.9%。中国人民银行此前发布数据也显示,截至今年一季度末,我国本外币绿色贷款余额超过25万亿元,绿色债券余额超过1.5万亿元,均位居世界前列。

能源企业迎“活水”

能源是国民经济的命脉,当前,我国商业银行立足以煤为主的基本国情,“先立后破,通盘考虑”,从两方面着手提供金融服务:一是清洁能源节能环保服务,二是火电行业的安全降碳。

在广东珠海市金湾区三灶岛南侧,55台海上风力发电设备稳稳地矗立在波涛起伏的海面上,海风吹过,高耸的塔筒顶上白色的巨大叶片不停地转动起来。珠海金湾海上风电项目负责人告诉记者:“这些是单机容量为5.5兆瓦的抗台风型海上风力发电机组,项目用海面积约52平方公里,总装机容量300兆瓦,同步配套建设了一座220千伏海上升压站和一座陆上控制中心。”

广东粤电阳江兼珠海海上风电有限公司副总经理曾长奕说,金湾的项目每年可向珠海地区提供约7.29亿千瓦时清洁电能,相当于100万人一年的生活用电。与普通燃煤电厂相比,每年可节省燃煤消耗约22.96万吨,具有良好的环保效益。

中国银行广东省分行以牵头行身份参与珠海金湾海上风电场项目,成功筹组了40亿元银团贷款,中行广东分行累计放款超11亿元。据中国银行广东省分行公司金融部相关负责人介绍,中行近年来强化绿色金融领域支持,截至6月末,绿色贷款余额2600亿元,当年新增897亿元,增幅达52.7%。

在内蒙古能源集团金山热电公司,一、二期共四台发电机组正在平稳运转,震耳欲聋的轰鸣声响彻整个厂房。内蒙古能源集团党委书记、董事长何雨春告诉记者,目前集团公司运行发电装机达到1002.18万千瓦,其中火力807万千瓦,新能源195.18万千瓦;拥有煤炭资源储量158亿吨,年产能900万吨,供热能力达到1.1亿平方米。

“无论企业处于顺境还是逆境,在我们集团发展的关键节点,光大银行始终给予鼎力支持,通过全面、专业、多元化的金融服务为企业发展注入金融动能。”何雨春说,“十四五”时期及今后一段时期是我国能源转型的关键期,随着“双碳”战略目标的贯彻落实,我国能源绿色低碳发展趋势明确,可再生能源将逐步成长为支撑能源转型和经济社会发展的主导力量,正处于大有可为的战略机遇期。

何雨春说,内蒙古能源集团作为内蒙古自治区唯一直属的大型能源企业,紧紧围绕建设国家重要能源和战略资源基地,多措并举加快绿色低碳转型发展,正需要像光大银行这样的金融机构积极主动作为,支持集团发展包括新能源在内的各板块业务。

据光大银行呼和浩特分行副行长方洋介绍,2022年以来,该行与内蒙古能源集团的合作持续深化,授信规模进一步扩大,贷款余额不断增加,集团整体用信规模超过10亿元。同时,分行将在降低企业融资成本、增加新能源板块项目合作方面强化与内蒙古能源集团的交流与合作,提供一揽子综合金融服务。

产业发展有助力

绿色低碳智能发展是构建现代化产业体系的重要方向,如何推动绿色金融与产业升级融合并进,考验着商业银行的业务拓展能力。从已公开披露的数据来看,绿色贷款成为上半年多家商业银行信贷投放的重点和亮点。

上半年,各家银行信贷资金聚焦节能环保、清洁能源、清洁生产等重点领域,持续加大对绿色产业的资金供给。截至今年6月末,工商银行绿色贷款余额超5万亿元,总量增量均创历史新高;农业银行绿色信贷业务余额突破3.6万亿元,增速超30%;建设银行绿色贷款余额3.4万亿元,较年初新增7966.28亿元。

近日,工商银行仙桃支行向湖北绿色家园材料技术股份有限公司发放3000万元碳排放权质押贷款。据了解,在走访对接企业过程中,工商银行仙桃支行得知该企业因经营发展需购买大量原材料,流动资金存在缺口,并了解到企业是重点排放单位,已纳入全国碳排放权交易市场,且预计清缴本年度碳排放配额后尚有盈余。

工商银行仙桃支行为企业量身定制了碳配额质押贷款融资方案,协助企业在湖北碳排放交易中心办理碳配额质押登记和交易冻结,前后仅用3天时间,成功为企业发放碳排放权质押组合贷款3000万元。

据悉,碳排放权是政府主管部门分配给重点排放单位在规定时期内的碳排放额度。碳排放权是企业的碳资产,可作为质押物向银行等金融机构申请融资贷款,正常偿还贷款本息后,便可对质押的碳排放权进行解押。

对于一些传统产业来说,绿色转型发展也需要金融机构的支持。提起鄂尔多斯羊绒集团,大家首先想到的就是其生产的各类羊绒产品,而实际上,经过40多年发展,鄂尔多斯羊绒集团已经由单一的羊绒服装产业延伸至煤炭、电力、冶金、化工、能源等产业领域。

鄂尔多斯集团党委副书记、执委侯永旺告诉记者,棋盘井循环产业板块是集团目前正在打造的国内一流的循环产业园区,其载体内蒙古鄂尔多斯电力冶金集团股份有限公司是首批国家级高新技术企业、国家技术创新示范企业。今年2月27日,电冶集团技术中心获批“循环经济能源低碳转化重点实验室”。

“光大银行呼和浩特分行与鄂尔多斯羊绒集团已有近20年的合作关系,光大银行对企业的授信支持从最初的3.4亿元已增至40亿元。”据光大银行鄂尔多斯分行行长张华介绍,随着企业多样化的发展需求,银行的授信产品也逐步丰富,包括对企业业务发展的流动性支持、联动光大银行海外机构提供的内保外债支持、日常结算需求、国内信用证以及固定资产贷款等,未来还将持续加大对企业的支持力度,提升服务质效。

“40多年来,鄂尔多斯集团两次创业都是立足地区资源能源优势进行转换升级,打造出两条独具特色的全产业链、长产业链,在当前制造业高端化、智能化、绿色化发展的大趋势之下,以绿色转型和迭代升级为核心的强链已经势在必行。”谈及未来的发展,侯永旺表示乐观,并期待获得更多金融机构的关注和支持。“集团将坚持资源能源转换升级战略,走好产业链绿色转型和迭代升级的韧性生长之路。”侯永旺说。

广阔空间待开拓

近年来,随着绿色金融支持政策持续推出,绿色金融市场不断扩大,越来越多的金融机构开始参与绿色金融领域。业内专家认为,当前与绿色金融相关的产品和服务的研发显得十分重要且迫切。金融机构可以根据市场需求,研发出创新性的绿色金融产品,进一步推动我国多层次绿色金融产品和市场体系的建设,为投资者提供新型投资渠道。

以储能领域为例。在“双碳”目标背景下,新型储能是催生能源工业新业态、打造经济新引擎的突破口之一,其产业市场空间广阔、发展潜力巨大。近年来,多地已开始在新型储能产业进行布局,今年3月,广东发布《关于加快推动新型储能产品高质量发展的若干措施》,拟将新型储能产业打造成为“制造业当家”的战略性支柱产业;7月江苏印发《关于加快推动我省新型储能项目高质量发展的若干措施》;贵州在研究制定《贵州省新型储能项目管理暂行办法》的基础上,已全面开启《新型储能产业中长期发展规划》编制,瞄准构建规模适度、灵活高效、产业配套、发展有序的新型储能系统。

“此前由于安全风险、商业风险以及缺乏产业标准,国内资本对储能等绿色领域普遍持谨慎态度,融资难、融资贵是储能行业发展的主要瓶颈。”中国银行深圳市分行大湾区金融研究院程宏宇认为,随着大规模新能源接入和电力体制改革深化,未来几年将是储能产业快速发展关键窗口期,为银行相关业务带来巨大机遇。

程宏宇认为,商业银行有四方面的服务有待开拓和完善:一是应针对储能全产业链和全生命周期的特点,沿产能部署、技术产品、供应链、出海等各个环节,配套提供基建项目贷款、流动资金贷款、供应链融资以及跨境投融资等金融支持,同时,伴随产能落地、国际化业务拓展和海外建厂、供应链生态打造等过程提供全流程金融服务。二是以储能项目为切入点,从支持新能源生产,延伸到新能源储存、输送、创新利用等多个维度,实现对“新能源+储能”全产业链的金融服务方案。三是寻求与财政、非银机构、证券、保险合作,共同加强对新型储能企业的支持。四是跟随储能产业和企业国际化接轨合作进程,加强与境内外机构联动合作,进一步推动国内储能金融产品与国际产品标准接轨,发展用于碳减排、环境污染治理、气候风险管理等方面的绿色金融产品。

-

最新内容

-